|

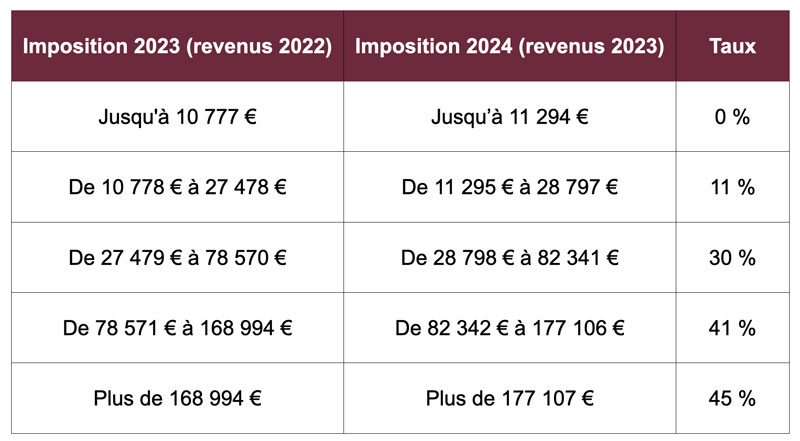

Les tranches du barème sont plus élevées, ainsi vous entrez dans la tranche à 30 % à partir de 28 798 € de revenu imposable et non plus de 27 479 € de revenu imposable. Concrètement, cela signifie que même si vous avez touché le même revenu en 2023 qu’en 2022, vous paierez moins d’impôt sur vos revenus 2023. Et si votre revenu en 2023 a progressé de 4,8 % (comme le barème de l’impôt) par rapport à votre revenu de l’année 2022, alors vous payerez le même impôt que l’année précédente.

La prise en compte de l’inflation impacte également plusieurs seuils et plafonds.

Ainsi, le forfait pour frais professionnels que vous déduisez de vos revenus – sauf si vous avez opté pour la déduction de vos frais réels – s’élève toujours à 10 % de votre revenu imposable. Toutefois, il est encadré par un plancher et un plafond qui ont été revalorisés à 495 € (contre 472 €) et 14 171 € (contre 13 522 €) pour l’imposition des revenus 2023.

Autre exemple, pour chaque personne rattachée à votre foyer fiscal, vous bénéficiez d’une demi-part (ou d’une part) supplémentaire. Cependant, cet avantage est plafonné pour l’imposition des revenus 2023 à un gain fiscal de 1 759 € par demi-part (contre 1 678 € pour les revenus 2022).

- Prélèvement à la source : du nouveau pour le taux neutre

Depuis 2018 et la mise en place du prélèvement à la source, vous êtes prélevé chaque mois sur vos revenus d’une quote-part d’impôt. Sans qu’il vous soit demandé de justification, vous pouvez demander à ce que vous soit appliqué un taux neutre (par exemple, si vous ne souhaitez pas que votre employeur ait connaissance de votre taux réel d’imposition). L’inflation a également été prise en compte pour réévaluer le barème du taux neutre de 4,8 %.

Le taux individualisé de principe :

Si vous êtes marié ou pacsé, votre taux de prélèvement à la source est global, calculé au niveau de votre foyer fiscal en tenant compte de l’ensemble de vos revenus.

Ce système peut être pénalisant s’il existe un écart de revenus entre les deux membres du couple, l’un risquant d’être taxé à un taux très élevé malgré des revenus plus faibles.

Pour pallier ce désagrément, le couple peut opter pour l’application de deux taux individualisés, calculés selon les revenus de chaque déclarant. Cette option est disponible via l’espace personnel d’impots‧gouv.fr. Il est prévu que cette option devienne le principe à compter de septembre 2025.

- La fin du PER pour les mineurs

Depuis qu’il a vu le jour en 2019, le PER (plan épargne retraite) est devenu le produit phare de l’épargne retraite. Le fonctionnement est simple : le souscripteur épargne régulièrement pour se constituer un capital libérable au jour de son départ à la retraite (sauf cas de déblocage anticipé), tout en réduisant son imposition. En effet, les versements effectués sur le PER peuvent être déduits du revenu imposable, ce qui génère une économie d’impôt.

Depuis le 1er janvier 2024, il n’est plus possible de souscrire un PER pour un enfant mineur, ni même de verser des sommes sur les PER déjà ouverts dont les souscripteurs sont des mineurs. Les versements redeviendront possibles dès la majorité de l’enfant.

- La création d’un support d’investissement dédié à la jeunesse : le PEAC

Le législateur a créé un nouveau produit d’épargne financière destiné aux jeunes investisseurs : le plan d’épargne avenir climat (PEAC). L’objectif de ce nouveau placement est de permettre aux plus jeunes de se créer une épargne à long terme, affectée au financement de la transition écologique.

La gestion du PEAC sera profilée avec pour objectif de réduire progressivement les risques financiers.

Le PEAC sera disponible au plus tard en juillet 2024, pour les jeunes de moins de 21 ans. L’épargne pouvant être versée sur le plan sera limitée, de l’ordre de 20 000 € environ, somme maximale fixée par arrêté.

Dans un souci de protection, les fonds seront bloqués jusqu’aux 18 ans de l’enfant (sauf cas particulier comme une invalidité). Au-delà de ses 18 ans, il pourra les récupérer comme il le souhaite avant ses 30 ans. Lors de son 30e anniversaire, le PEAC sera automatiquement clôturé.

Avantage notable, tous les gains générés sur le plan seront exonérés d’impôts et de prélèvements sociaux.

- Réduire votre impôt sur le revenu

Les dons

Si vous versez des dons au profit d’associations ou d’organismes ayant pour objet de venir en aide aux personnes en difficulté (fourniture gratuite de repas, assistance alimentaire, médicale ou matérielle à des personnes en difficulté), vous avez le droit à une réduction d’impôt de 75 % du montant de votre don. Les sommes prises en compte pour cette réduction d’impôt sont de 1 000 € par année jusqu’au 31 décembre 2026.

De plus, les dons réalisés en faveur de la Fondation du patrimoine entre le 15 septembre 2023 et le 31 décembre 2025 ouvrent également une réduction d’impôt de 75 % dans la limite de 1 000 € par an.

Par ailleurs, si vous réalisez des dons aux associations et autres organismes d’intérêt général en faveur de l’égalité entre les femmes et les hommes, vous bénéficiez depuis le 1er janvier 2024 de la réduction d’impôt de 66 % du montant du don, dans la limite de 20 % de votre revenu imposable.

La prolongation de la réduction SOFICA

Le dispositif SOFICA est prolongé jusqu’au 31 décembre 2026. Ce dispositif vous permet d’investir dans des sociétés qui financent les œuvres audiovisuelles et cinématographiques et de bénéficier d’une réduction d’impôt de 30 %, 36 % ou 48 % du montant de votre investissement, sous conditions.

La hausse du crédit d’impôt pour l’acquisition d’un véhicule électrique

Si vous réalisez l’acquisition et/ou la pose de système de charge pilotable pour votre véhicule électrique, vous bénéficiez d’un crédit d’impôt de 75 % de votre dépense. Depuis le 1er janvier 2024, ce crédit d’impôt est de maximum 500 € par système de charge.

La prolongation de la réduction 25 % sur certains investissements IR-PME

Le taux majoré (25 % au lieu de 18 %) pour la souscription au capital de PME, FIP et FCPI est prorogé jusqu’au 31 décembre 2025, seulement pour les sociétés foncières solidaires et les entreprises solidaires d’utilité sociale (ESUS).

Cette majoration s’applique :

– depuis le 1er janvier 2024 pour les sociétés foncières solidaires ;

– à compter d’une date fixée par décret (toujours après approbation de la Commission européenne) pour les ESUS.

Les PME n’ayant le statut ni d’ESUS ni de sociétés foncières solidaires ouvrent donc droit, depuis le 1er janvier 2024, à une réduction d’impôt de 18 %.

L’investissement dans des jeunes entreprises innovantes (JEI) ouvre droit à une nouvelle réduction d’impôt

Depuis le 1er janvier 2024 et jusqu’au 31 décembre 2028, la souscription au capital d’une jeune entreprise innovante (JEI) ouvre droit à une réduction d’impôt d’un montant égal à 30 % du montant de la souscription. Ce taux de réduction peut être porté à 50 % en cas de souscription au capital de JEI qui réalisent des dépenses importantes en recherche (représentant au moins 30 % de leurs charges totales).

Ces versements sont limités à 75 000 € pour une personne seule (150 000 € pour les couples ayant une imposition commune) pour les JEI « classiques » et 50 000 € (100 000 € pour les couples ayant une imposition commune) pour les JEI ayant des dépenses importantes en recherche.

La réduction d’impôt obtenue au titre de la souscription au capital de JEI ne peut dépasser un montant total de 50 000 € entre le 1er janvier 2024 et le 31 décembre 2028. A noter, elle est exclue du plafond des niches fiscales.

Rédaction achevée au 05/01/2023 par Groupe Harvest, sous réserve d’évolutions de l’actualité économique et financière, ainsi que des dispositions fiscales, juridiques et réglementaires.

Communication à caractère promotionnel.

|